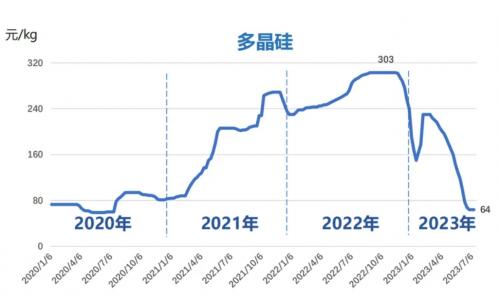

多晶硅期貨自上市以來,整體維持偏強(qiáng)震蕩格局。不過,其成交量和持倉量相對偏低,這一現(xiàn)象或表明當(dāng)前市場大多數(shù)仍持觀望態(tài)度。究其原因,這與現(xiàn)貨價格自2024年6月起持續(xù)在成本位附近僵持有關(guān)。本文將從基本面深入剖析,探尋影響價格方向選擇的關(guān)鍵因素。

遠(yuǎn)月供應(yīng)壓力猶存

多晶硅產(chǎn)能與產(chǎn)量增速出現(xiàn)背離,行業(yè)步入持續(xù)虧損階段。2024年,多晶硅產(chǎn)量達(dá)281.30萬噸,較2023年的204.4萬噸增長24.88%。2024年3月,多晶硅月度產(chǎn)量攀升至19萬噸的階段高點(diǎn),但是4月多晶硅價格整體跌破40000元/噸,全行業(yè)陷入虧損。多晶硅現(xiàn)貨價格的持續(xù)下跌,逐漸對供應(yīng)端產(chǎn)生負(fù)反饋。2024年12月多晶硅月度產(chǎn)量僅為9.68萬噸,不及3月產(chǎn)量的一半。但2024年全年產(chǎn)量仍高達(dá)179.27萬噸,較2023年的139.89萬噸增長28.15%,產(chǎn)量增速高于產(chǎn)能增速。

多晶硅短期供應(yīng)預(yù)計(jì)將維持低位,但是遠(yuǎn)月潛在供應(yīng)壓力依舊較大。2025年1月,多晶硅產(chǎn)量為9.67萬噸,較上月減少0.71萬噸,環(huán)比降幅達(dá)6.84%。主要產(chǎn)量集中在內(nèi)蒙古、新疆、青海,這三地產(chǎn)量占總產(chǎn)量的87.98%。裝置產(chǎn)能在10萬噸/年以上的企業(yè)開工率為38.11%,較上月略有下降。這主要是四川地區(qū)產(chǎn)能進(jìn)一步縮減,以及部分企業(yè)自主調(diào)整生產(chǎn)策略所致。

春節(jié)長假過后,企業(yè)暫無復(fù)產(chǎn)計(jì)劃。多晶硅2月前兩周的周度產(chǎn)量均穩(wěn)定在23850噸,同比下降47.12%。預(yù)計(jì)2月多晶硅產(chǎn)出約為9.4萬噸,環(huán)比減少約3%。一季度多晶硅累計(jì)產(chǎn)量預(yù)計(jì)達(dá)30萬噸,較去年同期累計(jì)產(chǎn)量53.63萬噸下降44.06%。然而,從不同統(tǒng)計(jì)口徑來看,多晶硅新建產(chǎn)能達(dá)92.5萬噸,預(yù)計(jì)2025年投產(chǎn)概率較大的裝置有52.5萬噸。即便上述新增產(chǎn)能暫不在2025年投放,短期價格反彈以及豐水季來臨,都可能促使停產(chǎn)裝置復(fù)產(chǎn)。

具體而言,四川和云南兩產(chǎn)區(qū)在豐水季的月度供應(yīng)潛力均超2萬噸,1月四川和云南多晶硅月度產(chǎn)量分別處于3000噸與零產(chǎn)量的絕對低位。因此,潛在供應(yīng)能力釋放后,多晶硅全年產(chǎn)量仍將維持在180萬噸左右,但合理預(yù)估全年產(chǎn)量或在140萬噸,月均產(chǎn)量在11.67萬噸,整體增量有限。

終端需求提前釋放

需求端負(fù)反饋致使硅片和電池片產(chǎn)量同步下降。2024年,硅片和電池片產(chǎn)能分別為1112GW和1096.15GW,較2023年各自產(chǎn)量分別增長38.38%和13.68%。產(chǎn)量方面,2024年硅片和電池片產(chǎn)量分別為639.23GW和627.87GW,較2023年各自產(chǎn)量分別增長11.1%和17.90%,產(chǎn)量增速明顯低于產(chǎn)能增速。此外,經(jīng)粗略折算,2024年180萬噸多晶硅產(chǎn)量可滿足下游超650GW的需求量。2025年1月,硅片產(chǎn)量45.40GW,環(huán)比增長5.38%,同比下降22.32%;1月電池片產(chǎn)量44.06GW,同比下降12.41%。從總量來看,簡單折算1月多晶硅產(chǎn)量僅能滿足32G至35GW的硅片需求,供應(yīng)量顯著低于45.4GW的硅片產(chǎn)量。光伏產(chǎn)業(yè)鏈均處于持續(xù)減產(chǎn)階段,供需關(guān)系逐漸改善,將推動未來產(chǎn)業(yè)鏈主動去庫存。

終端需求總量增速預(yù)計(jì)將放緩,但政策調(diào)控會影響全年的裝機(jī)節(jié)奏。2024年,國內(nèi)光伏新增裝機(jī)量為277.97GW,同比增長28%。其中,2024年12月裝機(jī)量異常增加,致使全年裝機(jī)量同比增幅明顯。截至2024年12月,全國光伏發(fā)電裝機(jī)容量達(dá)886GW,同比增長45%,2024年裝機(jī)量占比高達(dá)31.37%。其中,集中式光伏為5.11億千瓦,分布式光伏為3.75億千瓦。2025年2月,國家發(fā)展改革委、國家能源局發(fā)布《關(guān)于深化新能源上網(wǎng)電價市場化改革促進(jìn)新能源高質(zhì)量發(fā)展的通知》。政策聚焦于推動新能源上網(wǎng)電價全面由市場形成,以及建立新能源可持續(xù)發(fā)展價格結(jié)算機(jī)制這兩個主要方面。目前,主要光伏發(fā)電省份現(xiàn)貨價格遠(yuǎn)低于燃煤發(fā)電基準(zhǔn)價,6月1日起投產(chǎn)的新能源增量項(xiàng)目將受到直接影響。這將促使市場在6月1日之前加快裝機(jī)量與發(fā)電項(xiàng)目運(yùn)營。終端需求節(jié)奏變化雖難以影響總量增速,但全年裝機(jī)節(jié)奏將受到顯著影響,上半年終端需求前置釋放的利好將逐步向產(chǎn)業(yè)鏈上游傳導(dǎo)。

庫存方面, 2月第2周,工業(yè)硅期現(xiàn)庫存累計(jì)達(dá)72萬噸,庫存與消費(fèi)比高達(dá)2.11;多晶硅現(xiàn)貨庫存達(dá)27.13萬噸,周度下降0.37%,這是6周以來首次庫存下降;硅片庫存為21.8GW,周度增長2.35%,連續(xù)6周增長;電池片庫存為20.53GW,周度下降14.15%。總體來看,春節(jié)長假減緩了產(chǎn)業(yè)鏈交投速度,長假結(jié)束后下游需求陸續(xù)復(fù)蘇,供需關(guān)系正逐步改善。

綜上所述,在成本支撐和企業(yè)主動減產(chǎn)夯實(shí)價格底部的同時,多晶硅總體保持先揚(yáng)后抑節(jié)奏。后市多晶硅上方空間若要進(jìn)一步打開,還需等待終端需求改善的利好,逐步向上游實(shí)現(xiàn)實(shí)質(zhì)性傳導(dǎo)。

來源:期貨日報(bào)

評論